個人事業主のライターとしての報酬が定期的に入るようになると考えるのが、開業届の提出です。しかし、何となく億劫に感じてしまい、先送りにしてしまっている方も少なくないでしょう。本記事では開業届の基礎知識と、ライター業を記入例とした開業届の書き方をご紹介します。また、提出前に知っておくべき注意点についても解説します。

開業届とは?申請前に確認したい基礎知識

開業届の申請とはどのような意味を持つのでしょうか。申請前に確認するべきこともあわせて解説します。

開業届は事業開始と納税の意思を示す書類

開業届とは、新たな事業の開始や事務所・事業所の新設や増設などを国に申し出て、それに伴う納税の意志を示す書類です。正式名称を「個人事業の開業・廃業等届出書」と言います。事業は本業・副業に関係なく、事業により継続的に収入を得ている場合、または事業所得が年間20万円を超える場合は開業届を提出します。

提出の期限は1カ月以内

開業届は、開業日から1ヶ月以内に税務署に提出します。しかし、期限を過ぎたとしても、罰則などがあるわけではありません。また開業届を提出しないまま事業を行うことも法律上の問題はありません。ただし、税控除の面で有利な青色申告を行うためには、開業届を事前に提出している必要があります。

申請書の入手先

開業届の書類は、税務署の窓口で配布しているほか、国税庁のホームページからもダウンロードできます。

PCの画面上で作成可能なPDF形式ですので、自宅ですぐに入力・印刷ができます。ブラウザの種類によってはPC画面上で入力できないこともあります。その際は印刷したものに手書きする必要があります。

(外部リンク)

「個人事業の開業・廃業等届出書(提出用・控用)」

提出先

開業届の提出先は、納税地を所轄する税務署です。最寄りの税務署が所轄税務署とは限らないため、事前に国税庁のホームページ「国税庁 税務署の所在地などを知りたい方」から正しい提出先を確認しましょう。

税務署の受付時間内(平日8時30分~17時)に直接持ち込むか、時間外収受箱に投函、もしくは郵送や電子申告でも提出可能です。電子申告の場合は、マイナンバーカードとICカードリーダーが必要です。

申請費用は無料

開業届の申請料は無料です。

ただし申請書を郵送する場合は、封筒代や送料の負担が必要です。

準備するもの

開業届を記入する際に準備するものは以下の通りです。

・マイナンバー:通知カードでも可

・印鑑:実名、屋号どちらのものでも可

開業時から屋号をつける場合は事前に考えておくとスムーズです。屋号は後からつけることも変更することもできます。

【記入例あり】開業届の書き方

ライターとして開業する場合を見本として、開業届の書き方を項目ごとに詳しく解説します。

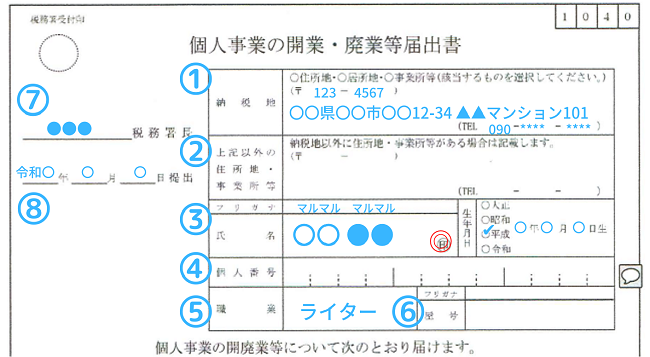

国税庁「個人事業の開業・廃業等届出書(提出用・控用)」を加工して作成

①納税地

納税地となる場所の、住所と電話番号を記入します。

自宅でライターの仕事をしている場合は自宅の住所を、自宅とは別に事務所を借りている場合には、事務所の所在地を納税地とすることも可能です。

電話番号は固定電話または携帯電話番号でも問題ありません。

②上記以外の住所地・事業所等

納税地に定めた住所以外に事務所等がある場合に記入します。なければ空欄で問題ありません。

③氏名/生年月日

氏名と生年月日を記入します。

④個人番号

個人番号(マイナンバー)を記入します。マイナンバーカードを取得していなくても、通知カードで確認できます。

⑤職業

職業の記入方法に指定はありません。後に仕事内容を具体的に記入する項目(⑬事業の概要)がありますので、ここでは大まかで構いません。

「ライター」「Webライター」や、執筆以外の業務も行っているのであれば「フリーランス」でも申請できます。

⑥屋号

自身で定めた屋号を記入します。屋号の設定は任意のため、空欄でも問題ありません。

⑦開業届の提出先となる税務署

開業届の提出先は、納税地を管轄する税務署です。

場合によっては、最寄りの税務署ではないこともあるので注意しましょう。

国税庁「税務署の所在地などを知りたい方」では、納税地の住所から管轄の税務署を確認できます。

⑧提出日

税務署に直接持ち込む場合はその日付を、郵送する場合は投函する日付を記入します。開業届の提出期限は、事業の開始日から1ヶ月以内とされています。

開業日から1ヶ月以上経過しても提出できますが、確定申告で青色申告を予定している場合は注意が必要です。

開業日については、この後で記入する欄(⑩開業・廃業日等)が別にあります。

以下の記事では青色申告について解説しているので併せて参考にしてください。

(内部リンク)

「青色申告と白色申告の違いとは?メリットや条件をわかりやすく簡単に解説!」(作成予定の記事)

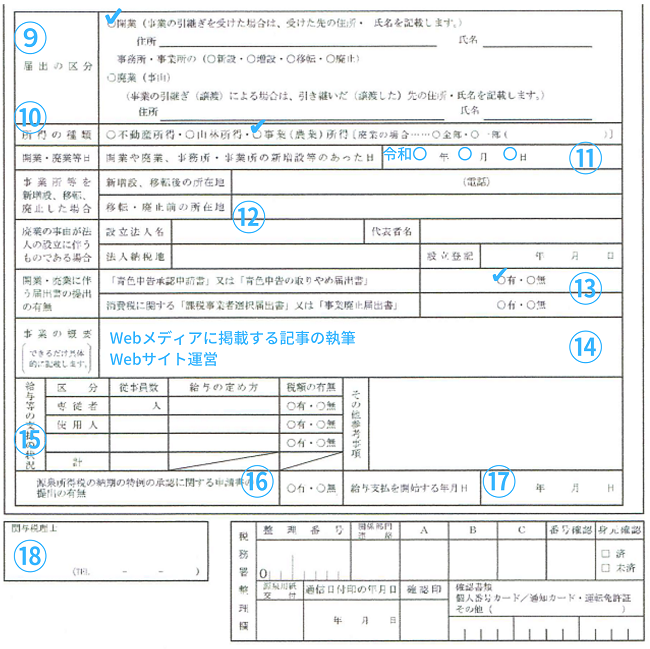

国税庁「個人事業の開業・廃業等届出書(提出用・控用)」を加工して作成

⑨届け出の区分

「開業」にチェックします。事業を引き継いだ場合以外は、その他の欄は空欄で問題ありません。

⑩所得の種類

該当する「事業所得」にチェックを入れます。

⑪開業・廃業日等

自身が設定した開業日を記入します。開業日の決め方に決まりはないため、以下のような日付を定めることが多いようです。

・初めて仕事を受注した日付

・初めて報酬が発生した日付

・月初めなど覚えやすい日付

・開業届の提出日と同日

⑫事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

初めて開業するケースには該当しないため、空欄で問題ありません。

⑬開業・廃業に伴う届出書の提出の有無

開業届と同時に提出する書類の有無をチェックします。

・「青色申告承認申請書」

確定申告で青色申告をすることを知らせるもので、開業日から2ヶ月以内に提出する必要があります。

期限を過ぎると、提出はできても開業初年度の青色申告ができなくなってしまうため、開業届と同時に提出しておくと安心です。

「青色申告承認申請書」の様式についても、国税庁のホームページ(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf)からダウンロードすることができます。

・「課税事業者選択届出書」

開業当初の個人事業主は、消費税の納税が免除されている「免税事業者」に該当します。しかし何らかの理由で課税事業者として取り扱われたい場合に「課税事業者選択届出書」を提出します。輸出業などに携わる一部のケースに該当するため、ライター業で開業する場合は「無」にチェックで問題ありません。

⑭事業の概要

事業内容について、具体的に記入します。ライターの場合、例えば「Webメディアに掲載する記事の執筆」などとします。また、自身のブログやWebサイトを事業として運営している場合は「Webサイト運営」なども併せて記入しておきましょう。

※以下⑮~⑰については、従業員を雇用する場合に記入が必要な項目です。

該当しなければ未記入で問題ありません。

⑮給与等の支払いの状況

家族を雇用する場合は「専従者」の欄に、家族以外を雇用する場合は「使用人」欄に人数を記入します。また、従業員を雇用すると源泉徴収を行う義務があるため「税額の有無」欄にチェックを入れます。

⑯源泉所得税の納期の特例の承認に関する申請書の提出の有無

毎月の源泉所得税の納付を、年2回にまとめるための申請書を提出する際はチェックをします。なお、従業員を10人以上雇用する場合は申請できません。

⑰給与支払を開始する年月日

初めて従業員への給与を支払う予定の日付を具体的に記入します。

⑱関与税理士

特定の顧問税理士がいる場合に記入します。

開業届を提出する際の注意点

開業届を提出することで、現在受けている給付や控除が受けられなくなることもあるため、以下の点に注意する必要があります。

注意点1.開業届を提出すると失業保険の受給ができなくなる

前職で加入していた雇用保険からの失業手当を受給している場合、開業届を提出することででき継続なくなるために注意が必要です。開業後の収入額には関係なく、開業した時点で失業手当の受給資格を失います。失業手当を受給する予定がある場合は、開業のタイミングを検討しましょう。

注意点2.開業届を提出すると扶養から外れることがある

配偶者や保護者の扶養に入っている方で、開業後も扶養内での働き方を望む場合、事前に扶養主の保険の条件を確認しましょう。

パートタイマーで働いている人が年末に給与額を調整しているのは所得控除の話であり、もうひとつ意識したいポイントとして、社会保険の扶養控除があります。社会保険の種類によっては、被扶養者が開業した時点で収入に関わらず扶養から外れなくてはならないというケースがあるため、注意が必要です。

社会保険ごとの扶養控除の条件については、扶養主の勤める企業の担当者などに直接確認しましょう。確認せずに判断して、実は扶養を外れなければならなかったとということがないようにしたいものです。

注意点3.メリットの大きな青色申告も検討しよう

開業届を提出するなら、同時に青色申告書の提出も検討しましょう。同時提出は義務ではないものの、メリットが多い青色申告を選ぶ個人事業主は少なくありません。開業日から2ヶ月が経過してしまうと、その年の青色申告はできなくなってしまうというリスクもあります。

開業する際は、青色申告を選ぶかどうかも考え、必要であれば同時に申請書を提出しておくことが望ましいでしょう。

注意点4.開業届は控えも提出する

開業届は、必ず控えも作成して同時に提出しましょう。税務署の印鑑を押された開業届の控えは、以下のような場合に必要となるためです。

・屋号名義の銀行口座を作るとき

・金融機関から融資を受けるとき

・就業状態を証明するとき(保育園の申し込みなど)

いざ必要となった際に慌てないように、税務署の印鑑が押された控えを受け取り、大切に保管しましょう。

開業届を郵送で提出する場合、切手を貼った返信用封筒を同封することで控えを受け取ることができます。

一見複雑そうに感じる開業届ですが、決して難しいものではありません。本記事の記入例を参考に開業届を作成し、個人事業主としての一歩を踏み出しましょう。確定申告の際にメリットの多い青色申告についても併せて検討することをおすすめします。

サイトエンジンかくたま編集部は、企業様のコンテンツ制作やインタビュー記事制作、オウンドメディア運用やディレクションサポートなどを承ります。 コンテンツ制作にお悩みのWEB担当者様は専用サイトからご相談ください!

〇かくたまライティング法人申し込みサイト

ライターさん絶賛募集中です!

〇ライター応募サイト